市場に参加するにあたってインジケーター(様々な分析指標)は、武器にもなります。

そして、鎖にもなります。

増やせば増やすほど安心できる――そう感じた瞬間、相場はあなたの判断を鈍らせます。

この記事では、代表的な3つ(移動平均・RSI・MACD)に絞り、迷いを減らし、撤退を早める「型」に落とし込みます。

この記事でわかること

- FXテクニカルの代表的な指標(移動平均・RSI・MACD)の役割

- レンジで死ぬ使い方/トレンドで生きる使い方(具体例つき)

- 3指標を「順番」で使い、裁量をルール化する方法

- スキャ・デイトレ・スイング別の使い分け

- 1週間で“型”を作る検証テンプレ(コピペOK)

※注意:FXは急変時に想定以上の損失が出る可能性があります。取引は自己責任で行ってください。

目次

当てに行くより、切れる形にしてください。ここが全ての出発点です。

FXテクニカルの代表的な指標は「役割」で選びます

指標は、好みでも流行でも選びません。役割で選びます。

- 移動平均(MA):トレンド(風向き)と雑音除去

- RSI:過熱感(モメンタムの偏り)=飛び乗り防止

- MACD:勢いの変化=撤退(利確・建値・損切り)を早める

同じ役割の指標を重ねるほど「根拠」は増えます。

しかし、その請求書は判断の遅れとして必ず届きます。

根拠が増えた時点で、迷いも増えています。

移動平均(MA)|“雑音”をならしてトレンドを確認します

出典:https://www.ig.com/jp/ig-academy/the-basics-of-technical-analysis/moving-averages

移動平均は、値動きのギザギザ(雑音)をならし、相場の方向を見やすくします。

ですので、MAは「当てる道具」ではなく、戦う方向を間違えないための道具です。

移動平均が得意なこと(ここだけ押さえればOK)

- トレンド確認:上か下か(まず逆らわない)

- 勢い確認:乖離が大きい=呼吸が荒い(飛び乗り注意)

- 目安の節目:多くの参加者が見ているラインになりやすい

初心者は「2本」で十分です

- 短期:20EMA(または25SMA)

- 中期:75EMA(または100SMA)

MAルール(例)

中期MAの上:買い優先/中期MAの下:売り優先。

エントリーは「短期MA付近への戻り」または「水平線+MAの重なり」を待ちます。

具体例:レンジ相場で「MAクロスだけ」に頼ると往復ビンタになります

レンジ相場ではMAが横ばいになり、短期MAが中期MAに何度も絡みます。

この状態でクロスを売買サインにすると、買い→反転、売り→反転を繰り返し、スプレッドと損切りで削られやすいです。

- レンジの典型:中期MAが横ばい/直近高値・安値が更新されない

- 対策:クロスは「サイン」ではなく取引を控える警報として扱います

田丸洋次の見解:レンジは工夫で勝ちに行くより、回数を減らす方が口座が長生きします。

「やらない」を“戦略”として採用できるかが、実力差になります。

MAは予言ではありません。風向きです。

RSI|“突っ込み癖”を止める過熱感のメーターです

出典:https://info.monex.co.jp/technical-analysis/indicators/005.html

RSIは、直近の値動きの強さ(モメンタム)を数値化します。

本質は「反転を当てる道具」ではなく、焦って飛び乗る自分を止めるブレーキです。

基本:RSIは0〜100で動きます

- 一般に70以上=買われすぎ

- 一般に30以下=売られすぎ

具体例:トレンド相場でRSIが70以上に“張り付く”のは異常ではありません

強いトレンドでは、RSIが70以上(または30以下)に長く滞在することがあります。

ここで「70=売り」と決め打ちすると、トレンド継続に焼かれて損切りが続きやすいです。

- 失敗例:70超え=逆張りショート → 上昇継続で連敗

- 改善:RSIは逆張りトリガーではなく、待つ合図(ブレーキ)にします

田丸洋次の見解:RSIは「反転」を当てに行くほど危険です。

私はRSIを、次のように“待つ”ために使います。

- 上昇トレンド(MAで上向き確認):RSIが40〜50付近まで落ちたら押し目候補

- 下降トレンド(MAで下向き確認):RSIが50〜60付近まで戻ったら戻り候補

RSIは引き金ではなく、ブレーキです。

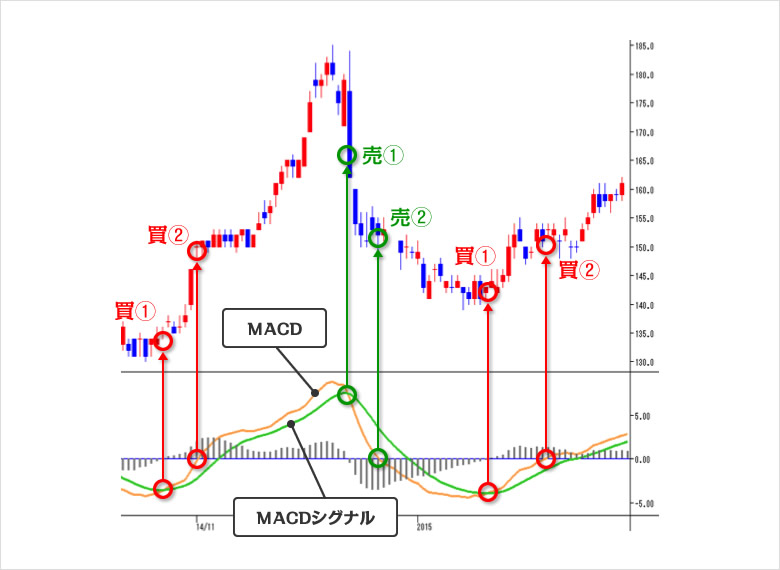

MACD|勢いの変化で“撤退の合図”を拾います

出典:https://info.monex.co.jp/technical-analysis/indicators/002.html

MACDは、2本の移動平均の差を元にした指標です。

私は「入るサイン」よりも、降りるサイン(撤退)として使う方が事故が減ると考えています。

MACDはここだけ見れば十分です

- ヒストグラムが伸びる:勢いが強い

- ヒストグラムが縮む:勢いが弱まっている(撤退準備)

具体例:MACDヒストの「縮み」は“撤退準備”の合図です

トレンド方向に伸びていたヒストグラムが、ピークを付けて縮み始めたら、勢いが鈍っています。

ここで「まだ伸びるはず」と祈るほど、含み益は溶けやすいです。

- 利が乗っている:部分利確(半分降りる)/ストップを建値or直近高安の外へ

- 逆行している:縮みではなく“逆方向に伸びた”時点で先延ばし禁止の損切り

田丸洋次の見解:入口より出口です。入口で迷う人ほど、出口のルールが曖昧です。

相場で一番高い授業料は、損切りの先延ばしです。

MACDは“入る”より“降りる”で真価が出ます。

3つの指標を「順番」で使うと、迷いが消えます

3指標は混ぜて使いません。順番で使います。

- MAで方向を決めます(買い優先/売り優先)

- RSIで飛び乗りを止めます(過熱=待つ)

- MACDで撤退を早めます(縮み=部分利確・建値・撤退準備)

エントリーの理由は1つで十分です。撤退の理由は複数あって構いません。

この順番にすると、指標が「判断材料」ではなく、判断手順になります。

田丸洋次の独自見解|指標は「当てるため」ではなく「やめるため」に使います

解説としてハッキリ言います。

指標は、勝ちを増やす道具というより、大負けを減らす道具です。

私の基本比率:入口3割、出口7割です

- エントリー(3割):シンプルでOK(方向+節目+待ち)

- エグジット(7割):利確・建値移動・損切りを機械的に

指標で勝とうとしないでください。指標で“壊れない”ようにしてください。

取引スタイル別|3指標の使い分け(スキャ・デイトレ・スイング)

同じ3指標でも、時間軸が変わると“効き方”が変わります。

迷いを減らすために、見る順番を固定します。

スキャルピング(数分〜数十分)

- 環境認識:15分足

- 執行:1〜5分足

- 運用:RSIはブレーキ/MACDは撤退/MAクロスは信用しすぎない

スキャは“当てる”より“減らす”。回数管理が命です。

デイトレード(数時間〜1日)

- 環境認識:4時間足 → 1時間足

- 執行:15分足

- 運用:中期MAが横ばいなら見送る/MACD縮みで利益を守る

デイトレは“波”を読む。波がない日に泳ぐと溺れます。

スイング(数日〜数週間)

- 環境認識:日足 → 4時間足(週足は補助)

- 執行:4時間足 or 1時間足

- 運用:RSI張り付き=強さ/MACD縮み=利益保全

スイングは“耐える取引”。だから撤退ルールが先です。

おすすめ設定|迷うなら固定してください

設定をいじる前に、運用を固定します。これが最短です。

移動平均(MA)

- 20EMA + 75EMA(または 25SMA + 100SMA)

- 時間足:まずは1時間足〜4時間足(デイトレ想定)

RSI

- 期間:14(デフォルトでOK)

- 目安:70/30(ただし逆張りトリガーにはしません)

MACD

- 設定:12-26-9(デフォルトでOK)

- 重視:ヒストグラムの伸縮(勢いの変化)

チューニングは“後”。まず“運用の固定”が先です。

よくある誤解と罠|先回りで潰します

誤解1:指標を増やすほど精度が上がります

逆です。増やすほど判断が遅れ、損切りが濁ります。

指標は増やさず、ルール(撤退手順)を増やしてください。

誤解2:RSI70/30は「逆張りの合図」です

初心者の逆張りは事故になりやすいです。

RSIは「待つ(飛び乗り停止)」として使う方が安定します。

誤解3:設定をいじれば勝てます

勝敗は設定ではなく、運用(見送る条件・損切り・利確)で決まります。

設定変更は検証ログが溜まってからで十分です。

誤解4:過剰最適化(カーブフィット)をすると強くなれます

過去の相場に合わせすぎると、未来で崩れます。

田丸洋次の基準:「勝率」ではなく、最大連敗と最大ドローダウンが許容内かで評価します。

誤解5:重要指標発表でも同じように取引できます

できますが難易度は上がります。スプレッド拡大や急変が起きやすいです。

初心者のうちは、発表前後は「やらない」と決める方が安定しやすいです。

迷ったら見送る。これが一番安い選択です。

今日から使えるチェックリスト(コピペOK)

- 上位足のMAで方向は一致していますか?(逆らっていませんか?)

- RSIは過熱を警告していませんか?(飛び乗り局面ではありませんか?)

- 損切り位置は先に決めましたか?(決めていないなら入りません)

- MACDヒストが縮み始めたら、撤退準備(部分利確・建値移動)はできていますか?

1週間で“型”を作る|検証テンプレ(コピペOK)

検証の目的は、勝率自慢ではありません。連敗しても壊れない設計を作ることです。

田丸洋次の独自見解:検証で見るべきは「勝率」より“連敗耐性”です

- 勝率60%でも、損切りが遅いと一撃で崩れます

- 勝率40%でも、損失が小さく利が伸びるなら生き残れます

- 重要なのは「最大連敗」と「最大ドローダウン」を想定内に収めることです

7日間のやること(最短ルート)

- Day1:時間足を固定(例:4H→1H→15M)し、MAの傾きだけ記録します

- Day2:水平線(直近高安)を追加し、押し目・戻りの候補を記録します

- Day3:RSIを追加(過熱=待つ)し、飛び乗り回避回数を記録します

- Day4:MACDを追加(縮み=撤退準備)し、利確/建値の改善を記録します

- Day5:同条件のトレードだけ抽出します(条件が揃わない日は見送ります)

- Day6:連敗パターンの共通点を1つだけ潰します(例:横ばいMAはやらない)

- Day7:ルールを文章化します(誰が読んでも同じ判断になるまで)

検証ログ(そのままコピペして使えます)

| 日付 | 通貨ペア | 時間足 | MA(傾き/位置) | RSI(過熱/待ち) | MACD(ヒスト) | エントリー理由(1つ) | 損切り | 利確/撤退 | 結果 | 反省(1行) |

|---|---|---|---|---|---|---|---|---|---|---|

| YYYY/MM/DD | 例:USDJPY | 4H→1H→15M | 上向き / MA上 | 過熱→待った | 縮み→建値 | 押し目(水平線+MA) | -XX pips | +XX pips | 勝/負 | 例:横ばいは見送り |

※ポイント:反省は増やしません。「次に一つだけ直す」が最速で改善します。

FAQ

Q1:移動平均はEMAとSMA、どっちがいいですか?

どちらでも構いません。大事なのは、同じルールで運用し続けることです。

迷うなら、短期は反応が早いEMA、中期は安定しやすいSMAでも良いです。

Q2:RSIは70/30で逆張りして良いですか?

初心者のうちは推奨しません。RSIは「待つ合図」にして、トレンド方向だけ狙う方が安定します。

Q3:MACDはクロスで入って良いですか?

入っても良いですが、レンジでは弱くなりやすいです。

MACDは特に「撤退(勢いの減速)」で威力が出るので、入口をMACDに預けすぎない方が事故が減ります。

Q4:3指標の優先順位はありますか?

あります。私はMA(方向)> RSI(待つ)> MACD(撤退)です。

方向が曖昧なまま、RSIやMACDで答えを出そうとするとブレやすいです。

Q5:指標設定は変えた方が良いですか?

最初は変えなくて大丈夫です。まずは運用(時間足・見送る条件・撤退ルール)を固定して検証してください。

チューニングはログが溜まってからで十分です。

Q6:指標が矛盾したときはどうしますか?(例:MAは上、RSIは過熱)

矛盾はチャンスではなく「待て」のサインです。

MAが上でもRSIが過熱なら飛び乗りやすい局面なので、私は待ちます。迷ったら見送りが最も安い選択です。

まとめ|指標は増やさず、役割と順番を固定します

- 移動平均(MA):風向き(トレンド)と雑音除去

- RSI:過熱感で飛び乗りを止める(ブレーキ)

- MACD:勢いの変化で撤退を早める(利益保全・損切り)

田丸洋次の結論:

指標は増やさないでください。その代わり、撤退の手順を増やしてください。

FXは“当てた人”が勝つのではなく、壊れなかった人が最後に勝ちます。

勝つより、生き残る。これが私のテクニカル運用の芯です。

次に読む:口座を守る人が最後に勝ちます

指標が分かったら次は資金管理です。ロット計算と損失上限が決まると、テクニカルの精度より先に“生存率”が上がります。

内部リンク(次に読むべき記事)

情報ソース(URL)

・TradingView Support「Moving Averages」:https://www.tradingview.com/support/solutions/43000502589-moving-averages/

・TradingView Support「Relative Strength Index (RSI)」:https://www.tradingview.com/support/solutions/43000502338-relative-strength-index-rsi/

・TradingView Support「MACD indicator」:https://www.tradingview.com/support/solutions/43000502344-moving-average-convergence-divergence-macd-indicator/

・Fidelity「RSI(一般的な見方)」:https://www.fidelity.com/learning-center/trading-investing/technical-analysis/technical-indicator-guide/RSI

・金融庁「外国為替証拠金取引について(リスク注意)」:https://www.fsa.go.jp/ordinary/iwagai/

注意書き

本記事は情報提供を目的としており、特定の金融商品の売買を推奨するものではありません。FX取引は相場変動等により損失が生じ、相場急変時には証拠金を上回る損失が発生する可能性もあります。取引にあたっては、ご自身の判断と責任で、契約締結前交付書面等を確認のうえ実施してください。

コメント